挑战中展现韧性!沃尔玛业绩强劲反弹,投资者如何考虑?

摘要

沃尔玛最新季度业绩显示出强劲韧性且国际部门表现好于预期。

该公司本季度销售额增加,利润率提升,其广告和电子商务业务也有强劲增长。

沃尔玛的印度电子商务平台Flipkart表现出强劲增长势头,并计划进军快速商务领域,谷歌最近的投资也提供了支持。

投资论点

沃尔玛股价较去年同期相比,约上涨了33.3%,大大超过同期标普500指数的25.5%涨幅,这一点引发关注。 在这篇文章中,我讨论了该公司最新的季度业绩,虽然该公司在估值方面优势有待提升,但在挑战性宏观环境中的韧性,以及其国际部门超预期的表现,使其较以往相比更具吸引力,未来将逐步释放发展潜力。如果投资者对当前释放出来的积极信号有信心,想进行投资交易,这里提供一个参考,可以选择BiyaPay,在平台搜索WMT股票代码,在线实时交易;当然,如果有出入金方面的困扰,也可以把该平台当做一个专业的美港股出入金工具,充值数字货币兑换成美元或港币,提现至银行账户,再入金到其他券商,买入这只成长型股票,相较于其他平台,到账速度快,还不限额。

沃尔玛第一季度业绩概览

总而言之,我认为沃尔玛本季度表现非常出色。第一季度营收为1599亿美元,同比增长5.92%,比分析师预期高出 16.7 亿美元。调整后每股收益为 0.60 美元,虽然同比下降 59%,但仍比分析师预期高出 0.07 美元。调整后营业收入同比增长 13.7%,原因是毛利率提高且会员收入大幅增长。广告业务和电子商务业务均表现强劲,同比增长分别达到 24% 和 21% 。该公司还展示了其以严谨的方式管理库存的能力,全球库存减少了 2.7 % ,其中沃尔玛美国公司的库存同比减少了 4.2%。

管理层提供的指导意见强劲且审慎。第二季度,综合净销售额将增长 3.5% 至 4.5%。综合营业收入预计将增长3 % 至 4.5% ,调整后每股收益预计在 0.62 美元至 0.65 美元之间。全年预计这三个指标都将达到公司此前指引的高端或略高于高端。管理层此前曾预测 25 财年综合净销售额增长3%至4%,综合调整后营业收入增长 4% 至 6%,调整后每股收益在2.23美元至 2.37 美元之间。

沃尔玛在充满挑战的环境中表现出非凡的韧性

沃尔玛第一季度的一个关键亮点是,面对充满挑战的宏观环境,该公司表现出了强大的韧性,经过一系列努力成功吸引了更高收入的消费者。一年以来,美国消费者对经济的悲观情绪加剧,从最新的消费者信心报告可以看出这一点。尽管如此,沃尔玛仍然能够实现强劲的销售和利润,这归因于该公司能够持续吸引更高收入的消费者。管理层在财报电话会议上指出,公司提供的更高程度的便利性正在吸引更多高收入家庭到公司购物。

沃尔玛的配送业务主要集中在高收入家庭,由于公司专注于缩短配送时间而不牺牲产品质量,该业务实现了强劲增长。例如,在该公司的美国分部,过去12 个月内当天或次日送达的44 亿件商品中有 20%在三小时内送达。管理层在财报电话会议上还强调,配送时间越来越快,配送成本也在下降,这进而提高了购物者的便利性。

除此之外,沃尔玛会员收入的强劲增长进一步证明了公司的韧性。例如,美国山姆会员商店的会员数量和会员渗透率均创下新高,会员收入增长了 13%。山姆中国会员数量也同比增长了 25%。最后,沃尔玛相当于亚马逊 Prime 的 Walmart+ 再次实现两位数增长,目前处于历史最高水平。考虑到会员往往比非会员购物更多、消费更多,只要公司能保持这种增长,就应该有助于公司在未来几个季度继续提高销售额和利润率。会员计划以及广告等其他领域也有助于提升公司的营业收入。

我对 Walmart+ 印象特别深刻,我相信这将使该公司能够继续提供“便捷”的购物体验。诸如目前三分之一的会员使用的由人工智能驱动的Mobile Scan & Go 等功能,以及从家退货和早期优惠访问等功能,都是吸引更多消费者在该公司购物的催化剂。此前,人们担心沃尔玛可能会成为当前零售环境的牺牲品,但得益于电子商务的改进、产品质量的提高以及会员计划吸引人的功能,该公司已成功渡过这些波涛汹涌的水域,这可以从其超预期的季度业绩中得以证明。

Flipkart可能会成为改变游戏规则

本季度的另一个重要收获是沃尔玛国际业务的强劲增长,该部门的销售和利润均实现了强劲的双位数增长。这一增长主要由沃尔玛、中国和沃尔玛收购的印度电子商务平台Flipkart推动。

我想特别关注 Flipkart,因为我认为这里有很多积极因素。该公司的当日送达订单目前已覆盖印度 20 个主要城市,本季度增长超过 150%,从而表明了强劲的潜在需求。Flipkart还在本季度实现了正的 EBITDA,使其连续两个季度实现了正EBITDA增长。此外,Flipkart和Walmex(沃尔玛的墨西哥和中美洲部门)也是该公司国际广告业务激增的主要推动力,该业务本季度同比增长 27%。

Flipkart目前计划最早于 7 月进入快速商务领域,该领域涉及两到四小时送货,重要的是需求强劲。此前,该公司曾就收购领先的快速商务公司之一 Zepto进行过谈判,以便加快其进入该领域的步伐,但谈判未能成功。尽管如此,考虑到目前的需求增长,我相信Flipkart 可以独自在这个领域取得成功,高盛表示,该领域预计在 2024 财年的总订单价值将达到近 50 亿美元。

本周早些时候,谷歌宣布将向Flipkart 投资 3.5 亿美元,作为其 10 亿美元融资的一部分,这一事实进一步增强了我对 Flipkart 能够取得成功的信心。这笔投资将帮助 Flipkart利用谷歌的云服务,并通过整合人工智能进一步增强其数字基础设施。

根据Statista的数据,印度电子商务市场的收入预计到2029年将增长至1014亿美元,年复合增长率为11.45%。由于谷歌的投资以及该公司进入快速商务市场的计划,该公司增长前景将进一步明确。

该公司预计,2025财年调整后的每股收益将达到或略高于之前 2.23 美元至 2.37 美元的指引区间的上限。鉴于第一季度调整后的每股收益远高于之前0.49美元至 0.52 美元的指引区间,并且尽管存在经济不确定性,但迄今为止不同部门和人群的表现仍然强劲,因此,我假设 2025 财年调整后的每股收益为 2.37 美元,这是公司指引的上限。

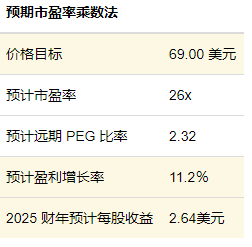

根据LSEG Workspace(前身为Refinitiv)的数据,该公司目前的预期市盈率为26倍,相对于Costco的预期市盈率(47倍)较便宜,但相对于Target的预期市盈率(15.1倍)更昂贵。相对于其历史预期市盈率 23.1 倍,该股当前价格也较高。如果该公司调整后的每股收益达到 2.37 美元,那么这将意味着盈利同比增长 24%,几乎是分析师对该公司长期盈利增长 8.1% 的平均预期的三倍。考虑到这一增长,我在计算中假设的预期市盈率为 26 倍,而不是其历史市盈率。

根据Seeking Alpha的数据,沃尔玛的预期PEG比率为3.49,略低于其 5 年平均值 3.75,但远高于行业中位数 2.32。虽然我不认为沃尔玛会在 26 财年继续实现 24% 的盈利增长,但我相信它将远高于 7.5% 的盈利增长,如果我们假设 PEG 比率为 3.49,我们将得到这个数字。另一方面,如果假设行业中位数的PEG比率为2.32,则收益增长率为11.2%,这在我看来是一个更合理的估计,因为我相信公司吸引高收入消费者的能力以及其快速增长的广告业务应能抵消充满挑战的宏观环境。因此,我假设前瞻PEG比率为2.32,随后假设收益增长率为11.2%。按此收益增长率,预计26 财年盈利将达到 2.64 美元。

26倍的前瞻市盈率和2.64美元的每股收益将产生69美元的目标价格,这表明从目前水平来看,它是有潜在上升空间的。

风险因素

尽管消费者信心在 5 月份打破了连续三个月下滑的势头,但由于美国消费者仍然担心持续的通胀,消费者信心仍在继续下滑。密歇根大学 5 月份消费者信心调查显示,消费者信心指数环比下降 12.7% ,一年期通胀预期跃升至 3.5%,为 2023 年 11 月以来的最高水平,这对沃尔玛未来发展存在一定的挑战。

此外,尽管该公司计划收购 Vizio 应该会为该公司提供一个更好的平台,与亚马逊等公司在广告领域展开竞争,进一步提升竞争力,但目前此次收购尚未完全完成。而且联邦贸易委员会已开始反垄断调查,虽然该公司预计该交易将在 2025 财年完成,但联邦贸易委员会的调查范围可能会破坏该公司的计划,这也是投资者应该考虑的一个因素。

总结

沃尔玛今年开局良好,专注于便利性使其能够吸引不同类别的消费者,从而转化为超预期的收入和利润。该公司展示出的韧性主要归因于其能够继续通过高效配送和其Walmart+会员计划提供的吸引人功能来满足高收入家庭的需求。

此外,该公司的国际业务也表现出强劲增长,主要由印度的Flipkart推动。这家印度子公司继续打破预期,谷歌的投资应能使其更好地与本地竞争对手如Reliance Industries以及亚马逊竞争,加上公司在充满挑战的背景下表现出的韧性,值得作为一项投资考虑对象。

来源: Seeking Alpha

编辑: BiyaPay财经

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐