亞馬遜財報將發,強勁盈利預期或拉昇股價,投資機會來臨?

亞馬遜定於 8 月 1 日市場收盤後公佈 6 月份季度業績。展望即將發佈的報告,我認爲該公司的核心零售業務有望繼續增長:該公司對提高配送速度、擴大 Prime 會員數量和利用其廣告平臺的戰略重點正推動市場份額強勁增長,而整體市場環境依然健康,尤其是在其最大的市場美國。

據此,我預測北美市場的銷售額爲 910-930 億美元,國際市場爲 330-340 億美元。關於亞馬遜的雲業務,我認爲 AWS 從 3 月季度到第二季度一直保持着強勁的增長軌跡,這得益於新產品的發佈和市場對雲計算的積極情緒。我預計 AWS 第二季度的收入爲 260 億美元。因此,我的預測是該集團的總收入爲 1,510 億美元,而市場普遍預期爲 1,490 億美元。

就背景而言,自今年年初以來,亞馬遜的股價明顯優於大盤:今年迄今,亞馬遜股價上漲約 21%,而標準普爾 500 指數上漲約 15%。

AWS 業務正在全力發展

亞馬遜的 Web 服務業務可能在第二季度繼續展現強勁的商業勢頭,延續第一季度的趨勢,一系列產品的發佈和市場對雲計算的積極情緒支撐了增長軌跡。截至最新報告,AWS 在 AI/ML 領域已實現數十億美元的運營率業務,僅 AI 領域預計在未來幾年將帶來“數百億美元”的銷售額。AWS 的 AI 平臺 Bedrock 已成爲增長最快的服務之一,凸顯了該平臺在公司戰略中的關鍵作用。此外,隨着公司越來越多地利用 AI 來處理 AWS 中存儲的數據,AWS 在雲計算領域的市場份額主導地位提供了顯著的優勢。這導致 AI/ML 工作負載大幅增長,許多 AWS 客戶渴望在 AWS Bedrock 上構建模型,以獲得易用性、成本效益和安全性優勢。

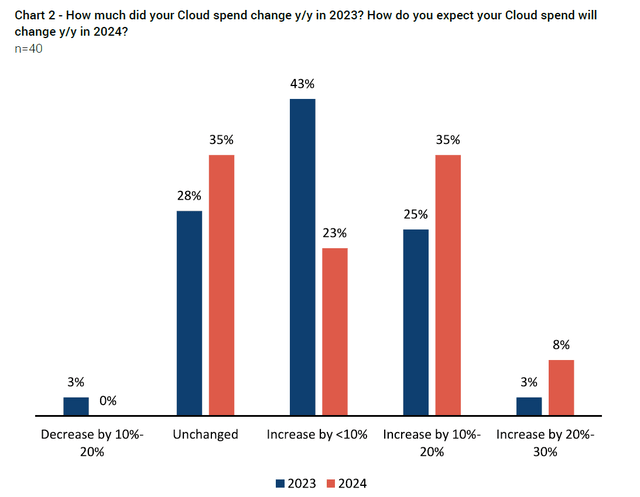

根據 Jefferies 開展的一項調查,調查涵蓋了 40 位 CIO,結果表明,雲計算支出意向正在加速增長。事實上,43% 的受訪者表示,預計 2024 年雲計算支出將增長 10% 以上,而 28% 的受訪者預計 2023 年雲計算支出將增長。此外,調查反饋表明,工作負載正在顯著、持續地向雲端轉移,58% 的 CIO 預計到 2025 年底,其工作負載的 50% 以上將轉移到雲端,高於目前的 36%。毋庸置疑,作爲全球領先的雲計算公司,亞馬遜應該是雲計算支出有利趨勢的主要受益者。

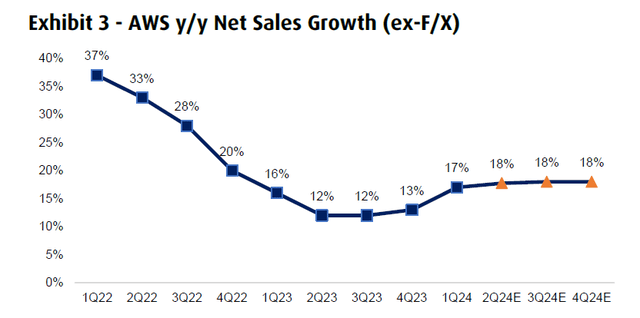

從財務角度來看,AWS 的重要性已與增長和價值論點緊密相關:預計 2024 年第二季度,AWS 的收入約爲 260 億美元,營收同比增長 18%。在盈利能力方面,AWS 的營業收入預計將達到 95 億美元,這意味着同比增長率達到驚人的 77% 左右。

消費者的強勁消費力支撐零售業的上漲

在零售方面,從高層次來看,我認爲亞馬遜將繼續擴大其在 B2C 和 B2B 領域的市場份額,因爲該公司正在利用新興的電子商務垂直領域並擴大其在國際市場(尤其是新興市場)的影響力。作爲背景,2023 年亞馬遜交付了約 70 億件當日和一日送達的商品;預計到 2024 年將以兩位數的速度增長至約 80 億件。在我看來,這應該證明了亞馬遜的效率和零售 USP,而交付速度正在推動消費者增加購買考慮和頻率。

展望第二季度,我預計亞馬遜北美分部的銷售額約爲 910 億美元至 930 億美元,與去年同期相比實現兩位數增長。美國強勁的消費背景和健康的 Prime 會員趨勢讓我對這一預期充滿信心。據 TD Cowen 稱,2024 年第二季度,美國估計有 8400 萬戶家庭是 Prime 會員,高於去年同期的 7800 萬戶。Prime 會員數量的增長與強勁的訪問和購買趨勢相關,94% 的 Prime 訂閱用戶每月訪問亞馬遜,86% 的用戶每月進行購買(來源:TD Cowen,7 月 10 日關於亞馬遜的研究報告)。此外,7 月份創紀錄的亞馬遜 Prime 日進一步證明了健康的消費背景,根據 Adobe Analytics 的數據,購物者在爲期兩天的活動中花費了約 142 億美元。根據我的預期,該公司的國際部門可能會報告 330 億美元至 340 億美元之間的收入。

估值更新:目標價爲 201 美元

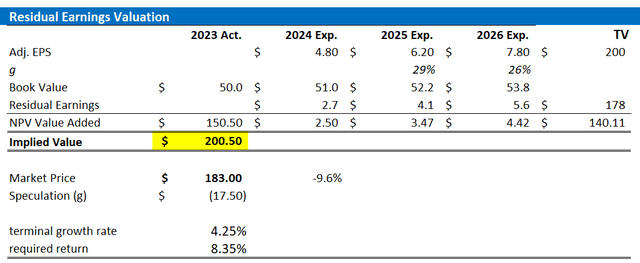

根據我對亞馬遜強勁收入和盈利勢頭的預測,我更新了這家電子商務和雲巨頭股票的剩餘收益模型。對於 2024、2025 和 2026 財年,我現在預計每股收益分別約爲 4.8 美元、6.2 美元和 7.8 美元。這些每股收益預測比普遍預期高出約 10%-15%,主要是由於低估了亞馬遜的廣告和雲勢頭。此外,我維持 2026 年後的 3.5% 終端增長率,並將我的股權成本假設下調 50 個基點至 8.5%,使其與更廣泛的 Magnificent Seven 集團保持一致。根據這些更新的每股收益預測,我計算出亞馬遜的合理隱含股價爲 201 美元。

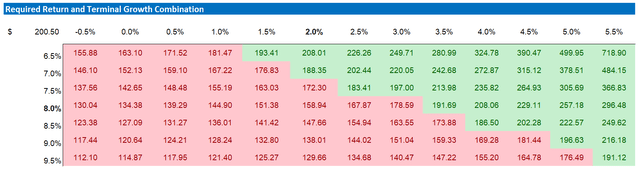

你還可以在下面找到更新的敏感度表。

查詢 BiyaPay APP 可以發現亞馬遜當前股價低於前文計算的合理隱含股價,因此,值得買入。

我的論文面臨的風險

我認爲,這一論點的一個主要風險是電子商務和雲市場競爭加劇的可能性,這可能會給亞馬遜的市場份額和盈利能力帶來壓力,尤其是如果競爭對手增強其交付能力和雲服務的話。另一個風險是宏觀經濟下滑或消費者行爲轉變的可能性,這可能會對亞馬遜的銷售預測產生負面影響,特別是在北美和國際市場,導致收入低於預期的 1510 億美元。

結論

總體而言,亞馬遜的核心零售業務有望繼續增長:該公司的戰略重點是提高配送速度、擴大 Prime 會員規模以及利用其廣告平臺,這推動了市場份額的強勁增長,而整體市場環境良好(尤其是在該公司最大的市場美國)。我個人認爲,北美市場的銷售額爲 910-930 億美元,國際市場爲 330-340 億美元。關於亞馬遜的雲業務,我認爲 AWS 在第二季度延續了 3 月份季度的強勁增長軌跡,這得益於產品發佈和市場對雲計算的積極情緒。在我看來,AWS 預計將在第二季度報告 260 億美元的收入。因此,我的預測是集團層面的收入爲 1510 億美元,而普遍預期爲 1490 億美元。最後,我在第二季度報告發布之前設定了亞馬遜的目標價,我認爲股價低於 200 美元。值得“買入”。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐