亞馬遜財報後股價連跌,到底發生了什麼?未來能否逆襲?

亞馬遜公佈 ( NASDAQ: AMZN ) 最新第二季度業績後,市場對此反應不佳,其股價在公佈後接連下跌。這種下跌趨勢還會繼續嗎,我們該如何考慮自己的投資行爲呢?這需要更仔細地研究其基本面,來做具體評估。

2024 年第一季度業績回顧

該公司 2024 年第一季度收益的亮點是強勁的營業收入,比指導範圍的上限高出 27.5%。因此,營業利潤率看起來特別健康,爲 10.7%(2023 年第一季度:3.7%)。

亞馬遜的未來利潤率存在明顯的風險,具體而言,有三個挑戰顯而易見——拼多多控股(納斯達克股票代碼:PDD)旗下 Temu 等公司的競爭日益激烈,亞馬遜龐大的美國市場增長放緩,以及勞動力成本帶來的費用上升壓力。不過,2024 年第一季度,該公司顯然在這些風險中表現出色。2024 年第二季度健康的淨銷售額增長預期和股票的市盈率也使亞馬遜具有吸引力。

正是在這種背景下,我們現在看看該公司的最新數據,以評估價格下跌是否會持續。

爲什麼亞馬遜的股價在 2024 年第二季度業績公佈後下跌

從一開始,最新的價格下跌就存在明顯的原因,這在一些數據的疲軟中表現明顯。然而,與此同時,這些下跌原因也有反駁的理由。這些原因(及其反駁)如下。

銷售增長令人失望

下行方面:雖然亞馬遜2024年第二季度的淨銷售額同比增長了10.1%,但這一增長仍是過去五個季度中最低的。這與競爭加劇和美國市場風險有關。具體如下:

儘管拼多多的收入與亞馬遜相比仍是很小的一部分,但這一比例可能會升至9.3%。這一比例在2024年第一季度爲8.3%,而2023年全年爲6%。

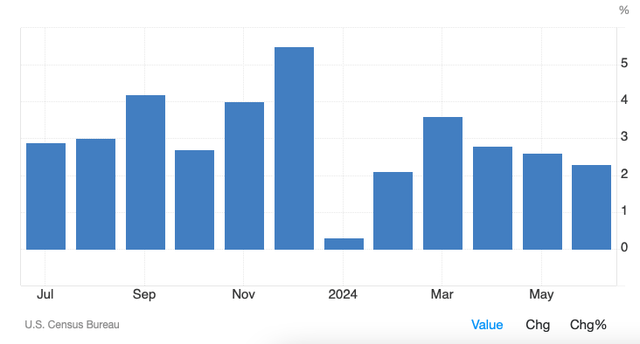

儘管美國經濟增長放緩的趨勢在 2024 年第二季度得到扭轉,但消費者在該季度仍然表現低調。零售銷售的同比增長在整個季度中持續下降。值得關注的是,即使按GDP報告計算的消費支出增長爲2.3%,也低於整體經濟增長的2.8%。

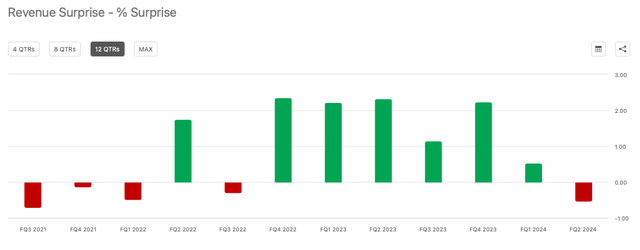

此外,該公司的收入增長也低於分析師的平均預期,同比增長 10.7%。這是該公司七個季度以來首次收入意外下降。

上行原因:不過,2024 年第三季度的銷售增長仍有上升空間。指導範圍爲 8-11%,高於 2024 年第二季度的 7-11%。值得一提的是,分析師的平均預期偏向上行,同比增長預期爲10.1%。這意味着增長可以保持上一季度的水平。

此外,即使增長率達到指導範圍的中點 9.5%,今年前 9 個月(2024 年前 9 個月)的淨銷售額同比增長仍將達到 10.7%,這僅略低於 2023 年前 9 個月的 11% 同比增長以及過去三年的複合年增長率(“CAGR”)。換句話說,銷售增長實際上幾乎沒有放緩。

營業利潤率風險

下行原因:從連續角度來看,營業利潤率的壓力變得更加明顯。從 2024 年第一季度的 10.7% 下降到 2024 年第二季度的 9.9%。假設該公司的淨銷售額和營業收入在 2024 年第三季度都達到指導範圍的中點,利潤率可能會進一步降至 8.5%。

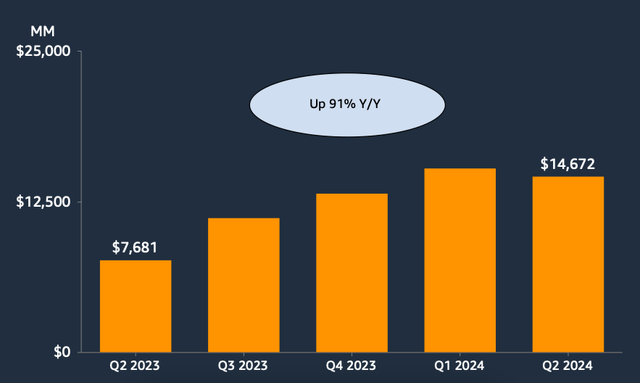

此外,營業收入數據顯示出五個季度以來最慢的增長。不過,就其本身而言,同比增長 91%,這沒什麼可抱怨的。然而,值得一提的是,即使是 147 億美元的絕對營業收入也低於 2024 年第一季度(見下圖),這是七個季度以來首次出現連續下降。

雖然該公司已經在其 2024 年第二季度的指引中發出了這樣的警告。不過,這仍然令人沮喪。

上行原因:同時,從更大的角度來看,與去年同期相比,營業利潤率實際上看起來相當強勁。2023 年第二季度的營業利潤率爲 5.7%,而最新季度的營業利潤率爲 9.9%。2023 年上半年的營業利潤率爲 4.8%,而 2024 年上半年的營業利潤率爲 10.3%。

此外,如果 2024 年第三季度的營業收入達到指導範圍的最高端,該數字將達到 9.7%。這與上一季度的數字相差不大,而且明顯高於 2023 年第三季度的 7.8% 的利潤率。考慮到 2024 年第二季度的利潤率略高於指導範圍的最高端 9.8%,因爲營業收入超過了指導,這是完全有可能的。

令人鼓舞的是,亞馬遜的所有三個部門都爲利潤率的提高做出了貢獻。當然,AWS 仍然是關鍵部門,2024 年第二季度的利潤率爲 35.5%(2023 年第二季度:24.4%)。相比之下,北美和國際部門雖然落後很多,但利潤率也有所上升。2024 年第二季度,北美的利潤率提高至 5.7%(2023 年第二季度:3.9%),而國際部門的利潤率與去年的虧損相比約爲 1%。

利潤率還受到營業費用的支撐,2024 年第二季度營業費用同比增長 5.2%。這一數字高於 2024 年第一季度 4.4% 的同比增長,但明顯低於 2023 年第二季度 7.5% 的同比增長。此外,考慮到勞動力成本有可能上升,即使是相對溫和的連續加速也是積極的。

具有吸引力的市場倍數

營業收入的增長也反映在淨收入中。該公司的攤薄每股收益(“EPS”)在 2024 年第二季度同比增長 95.5%,在 2024 年上半年同比增長 137.1%。

即使全年數字僅從 2024 年上半年的 2.3 美元翻了一番,全年每股收益增長顯着放緩至 58.6%,預期市盈率 (“P/E”) 仍然看起來不錯,爲 36.5 倍。這低於幾個月前的 41.3 倍水平和五年平均值 46 倍。

但如果 EPS 繼續以 2024 年上半年的速度增長,預期市盈率可能會更好。EPS 數字將達到 6.9 美元,市盈率將達到 24.4 倍。但即使這個數字處於兩種可能性的中間值,AMZN 仍有超過 50% 的上漲空間。

總結

總而言之,儘管亞馬遜公佈財報後股價下跌有其原因,但其上漲空間也很明顯。最大的好處是,從總體來看,銷售額增長和營業利潤率都非常好,而且在下個季度仍能保持這種狀態。

這支持了這樣一種觀點,即即使 EPS 的增長速度從 2024 年上半年開始放緩,但到 2024 年全年,EPS 仍將繼續強勁增長。至少,AMZN 現在有 25% 的上漲空間,未來仍有增長空間。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐