从比特币到以太坊:ETF 批准后的加密货币市场走势预测

摘要

以太坊 ( ETH ) ETF 已通过美国证券交易委员会 ( SEC ) 的批准,继今年早些时候比特币 ETF 的批准之后。

通过分析比特币 ( BTC ) 的价格走势,可以看到其初期表现强劲,随后在“利好出尽”时下跌,最后再次反弹。

预计 ETH 的 ETF 批准后将出现类似的价格走势。

我们的策略是在 ETF 批准和上市前持有 ETH ,预期其在上市前将有强劲表现,并在达到历史新高前的回调中买入。

经过数月的期待,这一刻终于来临。以太坊现货 ETF 已获 SEC 批准。继比特币现货于 1 月 10 日获批后,现在轮到 ETH 了。本文将借鉴比特币 ETF 批准的经验,探讨以太坊可能的市场反应。

首先,我们将回顾 BTC 在 ETF 批准前后的价格表现。接着,分析 ETH 当前的市场情况是否与 1 月 10 日比特币获批时相似,突出其相似和不同之处。

最后,这些分析结合我们的解读,将为您提供有关 ETH ETF 批准事件后的投资建议。

BTC 价格走势和市场动态:批准前、批准中和批准后

比特币 ( BTC ) 的 ETF 批准过程漫长且充满挑战,但每一次障碍的克服都影响了 BTC 的价格走势。

根据路透社 2023 年 8 月 29 日的报道:

美国哥伦比亚特区上诉法院裁定,美国证券交易委员会 ( SEC ) 拒绝加密资产管理公司 Grayscale Investments 上市比特币价格追踪 ETF 的申请是错误的。

这一消息发布后, BTC 当天表现积极,涨幅达到 6% 。

然而,尽管有利好消息, BTC 在接下来的两个月里表现不佳。我们认为主要有以下几个原因:

美国 10 年期国债收益率从 4.1% 上升至 4.6% ,对 BTC 等风险资产形成压力。

SEC 可能会上诉法院的决定,且有 45 天的上诉期。

2023 年 10 月 13 日, SEC 决定不对法院的决定提出上诉。这一决定出乎许多投资者的意料,因为这表明 SEC 承认了自己的错误,并为投资者多年来关注的 BTC ETF 产品的审查铺平了道路。随后, BTC 开始强劲反弹,从 10 月 13 日到 1 月 9 日涨幅达 70% 。

经过十年的努力, SEC 于 1 月 11 日最终批准了 BlackRock 、 ARKK 、 VanEck 和 Fidelity 等发行人的 10 个 ETF 提案。

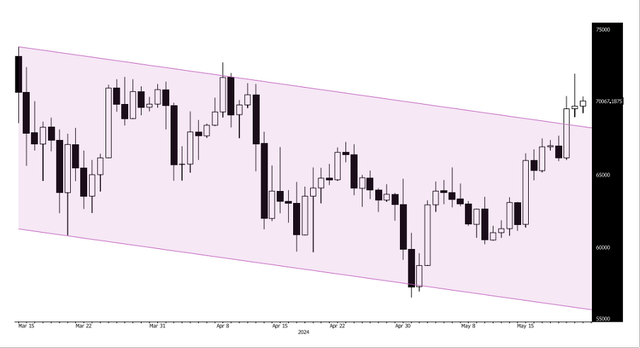

在此之后, ETF 批准被视为“利好出尽”事件,持续了两周。然而, BTC 随后再次强劲反弹,并在 3 月 11 日创下 73,664 美元的历史新高。

从 1 月 11 日到 3 月 11 日, BTC 又上涨了 60% 。

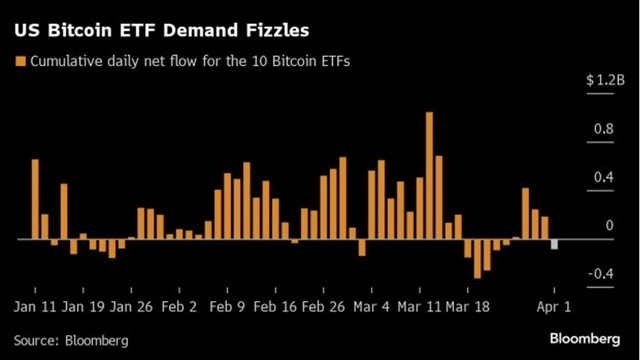

这一波反弹得益于强劲的 ETF 资金流入。

然而,自 3 月 18 日以来,这一需求开始减弱。

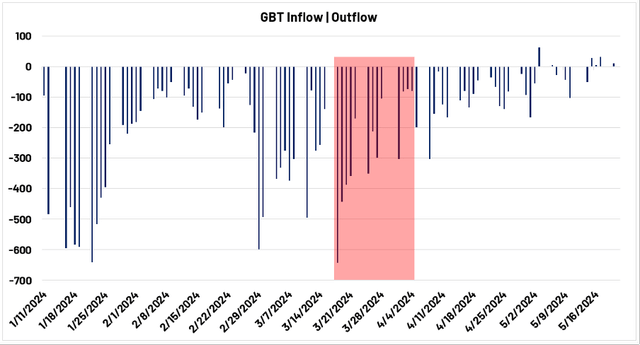

需求减少的同时,大量资金从 Grayscale Bitcoin Trust ETF ( BTC ) ( GBTC ) 流出。该基金在 ETF 批准前持有近 60 万 BTC ,占总供应量的 3% 以上。资金流出的主要原因是较高的管理费, GBTC 的费用为 1.5% ,而新 ETF 的费用为 0.30% 。

红色区域显示了与 BTC ETF 流入减少一致的持续强劲的资金流出,解释了 BTC 在 3 月至 4 月期间表现不佳的原因。您可以在下图中详细查看资金流出的情况:

然而,随着 Grayscale 决定降低费用,资金流出已趋于稳定。目前, GBTC 持有近 29 万 BTC 。自 3 月 14 日以来, BTC 一直在区间震荡,并多次成功测试其关键的 60k 关口。

我们可以从这种价格走势中得出什么结论?

BTC 在 ETF 批准前表现非常强劲。然而,批准之后出现了两周的“利好出尽”现象。尽管如此,强劲的资金流入依然支撑了 BTC 的价格,尽管这些资金流入被 GBTC 的资金流出所抵消。

在达到历史新高后, BTC 已在两个月内保持区间波动。

那 ETH 的价格走势会怎样?

ETH 是否会表现出类似的价格走势?在我们看来,这种可能性很高。然而,有几个关键区别需要注意。首先, ETH ETF 的批准在之前并不受欢迎。然而市场共识在短短四天内剧烈变化,批准概率从 25% 上升到 70% 。

SEC 为什么改变了立场?我们认为主要是出于政治原因。美国政府开始认识到加密货币在美国民众中的重要性。在选举年,失去选票是不允许的。因此, CoinDesk 报道 5 月 20 日:

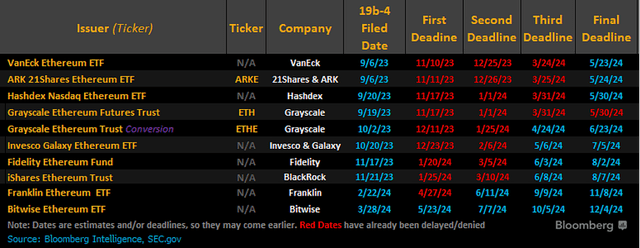

美国证券交易委员会 ( SEC ) 要求有意推出以太坊交易所交易基金的交易所更新 19b-4 文件,以赶在本周的关键截止日期之前。

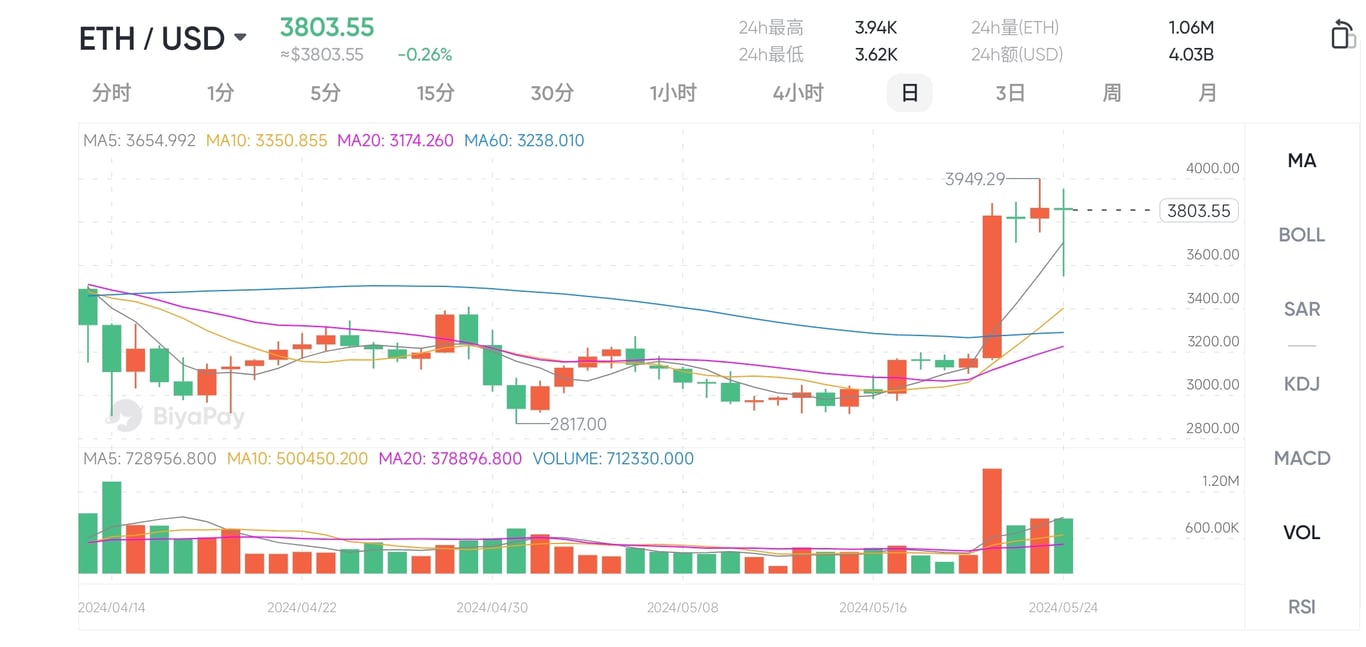

由于市场预期的意外变化, ETH 价格迅速上涨,在两天内上涨了 22% 。尽管 BTC 在批准前也表现强劲,但由于有更多时间来预期,其上涨更加平稳。

我们预计 ETH 的上涨幅度可能会比 BTC 更加迅猛,因为投资者急于“赶上”他们可能错过的 BTC 机会。

多个额外的因素都可能影响 ETH 的价格走势。比如:ETH 具有质押机制,许多投资者愿意将他们的 ETH 用于质押以获取收益。

然而, SEC 要求在 ETF 申请中去除质押功能。由于能够从资产中获取收益非常吸引人,缺乏质押功能的 ETF 比单纯持有和质押 ETH 吸引力稍弱。尽管如此,我们仍认为 ETF 对于机构和零售投资者来说是一个有吸引力的产品,保证了强劲的需求。

另一个关键因素是 ETF 上市日期的不确定性。 SEC 、发行人和交易所花了数月时间为 BTC 协商 19b-4 和 S-1 文件,而对于 ETH 的相应程序刚刚开始。这可能需要数周甚至数月才能完成。

此外, ETH 的市值是 BTC 的三分之一,使其价格波动性更大,更容易受到市场情绪的影响。我们认为这是一个积极因素,尤其是考虑到 BlackRock 和 JP Morgan 等大机构对 ETH 的看好。 Grayscale Ethereum Trust ( OTCQX:ETHE ) 持有约 2.5% 的 ETH 流通量,这可能会在短期到中期内产生卖压,类似于 GBTC 的情况。

然而,我们预计 Grayscale 会避免过去的错误,实施更低的费用,从而减少资金流出的压力。

我们的战略

在 ETF 批准后,可能会出现类似于 BTC 的“利好出尽”现象。

当 BTC 现货 ETF 在 1 月获得批准时,这一事件前所未有。 BTC 在批准前稳步上涨,在批准后急剧上升,然后下跌约 22% ,随后再次迅速升至新高。

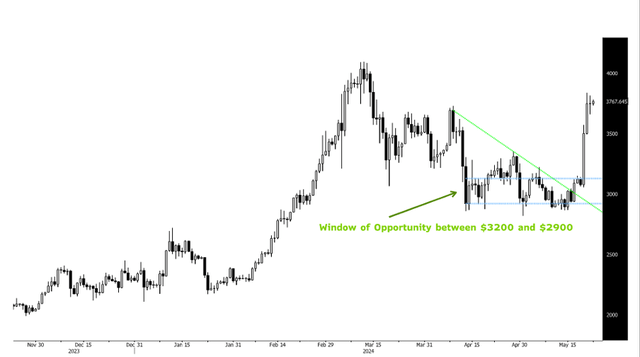

我们预计 ETH 可能会出现类似的走势,但我们建议不要仅凭这一预期进行交易。保持对 ETH 的持有更为稳妥,因为这次的情况可能有所不同。当初在 BTC 批准时卖出的人,如果没有在低位重新买入,便错过了后来的涨势,而且可能无法及时在低位买入。

我们建议逢低买入。假如出现“利好出尽”现象和 Grayscale 的资金流出,将会是吸引人的买入机会。以太坊现货 ETF 的出现为投资者提供了一种更加便捷的以太坊投资途径,这一点尤其对那些已经熟悉传统股票市场的投资者来说尤为重要。

说回以太坊,目前我们认为在 2900 美元到 3200 美元之间的回调后,可以积累头寸,因为这些位置在历史上是强支撑和阻力区间。

最后,和 BTC 一样, ETH 在超过历史新高后可能会出现一定的疲软。我们建议在其超过 4666 美元的历史新高后逐步减少持有的 ETH 头寸。

结论

我们坚信 ETH ETF 的批准是一个重要的里程碑。在我们看来,这将带来极好的投资机会。通过分析 BTC 的价格走势,我们看到最初的强劲表现、“利好出尽”后的下跌,以及随后再次反弹的趋势。我们预计 ETH 会有类似的走势,但会受其市值、 ETF 上市日期、质押功能和 Grayscale 潜在资金流出影响的具体因素影响。

我们的策略是在 ETF 批准和上市前持有 ETH ,预期其在上市前会有强劲表现。

上市后,预计会有“利好出尽”现象,但建议继续持有 ETH ,以避免错过潜在的上涨机会。我们建议在价格下跌时买入,尤其是 2900 美元到 3200 美元之间,并在 ETH 超过 4666 美元的历史新高后逐步减少持仓。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐