比亞迪毛利率小勝特斯拉!24年交付量暴增!電車“價格戰”誰能笑到最後?

比亞迪(BYDDF)這家電動汽車巨頭最近可謂風頭正勁,交付量和銷量都持續攀升,穩居全球電動汽車領域的佼佼者。不過,最近有個新聞引起市場注意:比亞迪要求供應商削減10%的成本。聽起來好像有點“緊張”,但其實不必過度擔心。該報告表明,電動汽車公司未來將不得不實施嚴格的成本控制,因爲行業正在支持低成本和低利潤的電動汽車選擇。

而由於比亞迪的股價仍以極低的市銷率交易,我認爲該公司在 2025 年及以後仍是電動汽車投資者的首選投資對象。

說到競爭,最近比亞迪和特斯拉(NASDAQ: TSLA)之間的較量越來越激烈。比亞迪剛剛發佈了第三季度財報,數據顯示它的營收同比增長了24%,達到了282.4億美元,超過了特斯拉的252億美元。儘管特斯拉在全球銷量上依舊領先,但比亞迪的增長勢頭無疑讓市場刮目相看。這場“電動汽車之戰”看似從未停止過,但比亞迪憑藉高利潤率和強勁的國際擴張能力,正在逐漸縮小與特斯拉之間的差距。

財務競爭,毛利率小勝特斯拉

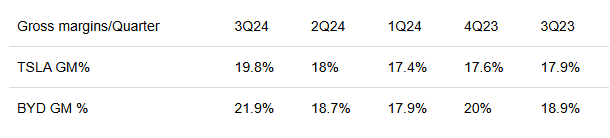

比亞迪的毛利率似乎超過了特斯拉,展現了更強的盈利能力。

特斯拉的毛利率自2022年第一季度以來持續下滑,尤其是在2024年第二季度達到了新低,儘管如此,2024年第三季度的表現有所回升。這種波動說明,儘管特斯拉在降價和擴大市場份額方面有其優勢,但其盈利能力卻面臨着一定壓力。

相比之下,我預計比亞迪的利潤率將保持穩定增長,這與其公司業務性質一致,有利於降低成本提高利潤,而特斯拉需打上一個問號。

在電動汽車銷量的競爭上,特斯拉仍然是市場領頭羊,尤其是在2024年上半年,儘管比亞迪的崛起已經讓差距變得不大。特斯拉此前在一個重要市場的份額爲19%,但到了2024年前五個月,這一份額已經降至17%。這一趨勢預計將在2025年繼續延續,給特斯拉帶來了不小的壓力。

比亞迪的表現不容小覷。自2021年以來,比亞迪的市場份額增長了9%,儘管在2023年到2024年間,股價出現了1%的下跌,但同一時期,特斯拉的股價也下滑了2%。而在交付量上,比亞迪與特斯拉幾乎並駕齊驅,僅少交付45,000輛汽車。這意味着在全球電動汽車市場上,兩家公司處於相互競爭、互有勝負的局面。

比亞迪的成功在於其專注於提供價格更具競爭力的電動汽車,並瞄準不同收入羣體的需求。

這種策略使得比亞迪能夠快速佔領更多市場份額,尤其是在一些價格敏感的區域。與此相比,儘管特斯拉通過大幅降價來吸引消費者,但其產品在某些市場仍然顯得偏貴,尤其是在比亞迪的本土市場,依然無法與其的價格優勢抗衡。

值得注意的是,雖然國際關稅政策對特斯拉與比亞迪之間的價格差異有所緩解,但比亞迪並不依賴於西方市場的出口,因此在全球市場的策略更加靈活。

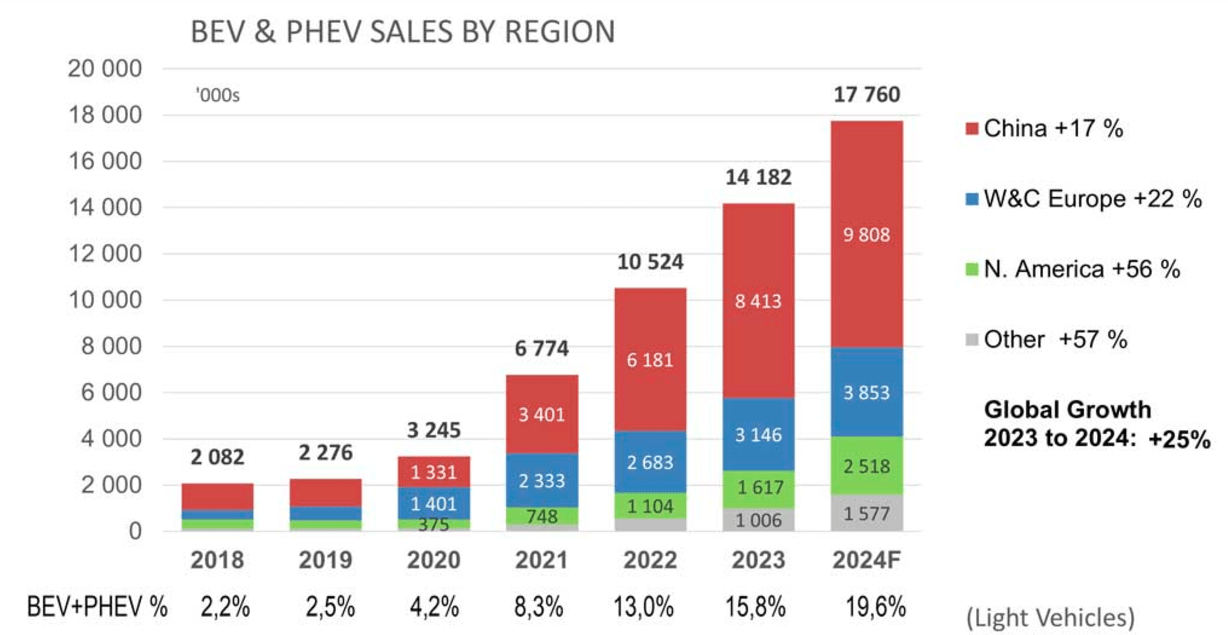

根據2023年的數據,全球電動汽車銷量達到了1400萬輛,其中70%是純電動汽車。而在混合動力和純電動汽車的最大市場——亞洲,電動汽車的銷量分別佔到了65%和59%。這一趨勢預計將在2024年延續,今年已經快過完了,預測似乎沒錯。

比亞迪降低成本的影響

一則關於比亞迪要求其供應商在明年削減 10% 成本的新聞引發了投資者的關注。

這一消息源自多份報告,報告中提到比亞迪通過電子郵件通知供應商,要求在電動汽車生產供應鏈各環節實現降價。雖然這一做法並不罕見,但這封郵件的公開披露讓一些人開始擔心比亞迪可能面臨的盈利壓力。

這些擔憂的根源,主要在於電動汽車市場的激烈競爭。目前,市場上有大量電動汽車公司競相爭奪份額,而爲了提升銷量和市場份額,許多品牌都選擇推出價格更低的電動汽車。例如,比亞迪推出了海鷗這款售價不到 1 萬美元的小型電動車。而且電車行業價格戰愈演愈烈,歐盟近期也開始徵收新的關稅,意圖保護本土電動汽車製造商的利益。

另一家積極推出低價車型的公司是蔚來汽車,其推出的全新電動汽車品牌 ONVO,專注於低價市場,正是其增長戰略的重要組成部分。

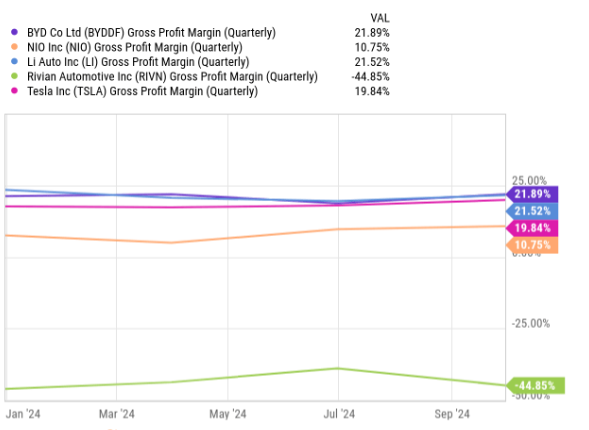

隨着市場逐步轉向低價、低利潤的電動汽車產品,企業也不得不更加關注如何壓縮成本。未來,如何有效管理運營和原材料成本,將比單純擴大銷量更加關鍵。不過,儘管面臨價格戰的壓力,比亞迪的毛利率依然表現亮眼,達到了 21.9%。這一水平不僅高於特斯拉,還超過了理想汽車——在電動汽車行業內的毛利率似乎是最高的。

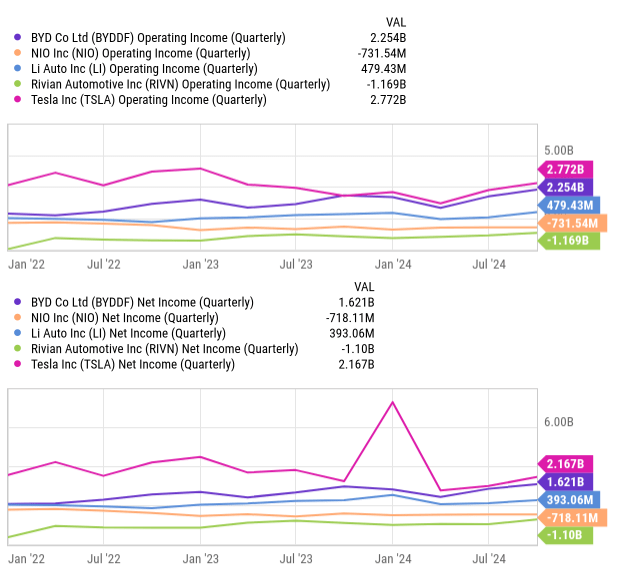

除了行業領先的毛利率,比亞迪的財務表各方面均保持盈利,上季度的營業利潤爲 22.5 億美元,僅次於特斯拉,排名第二。

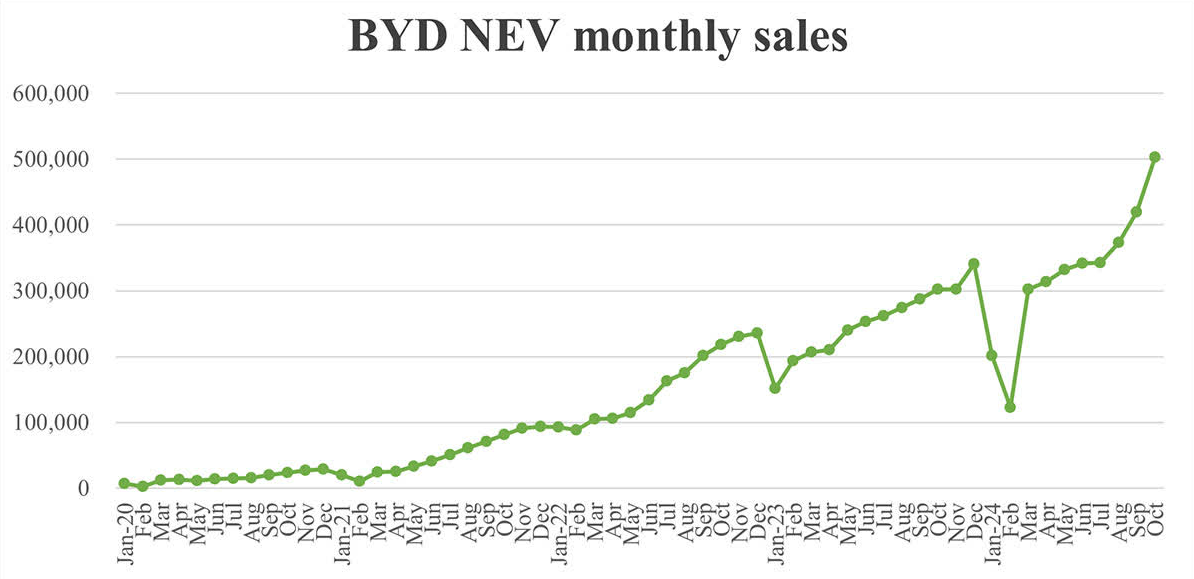

此外,2024 年 10 月,比亞迪交付了 502,657 輛新能源汽車,這不僅創下了公司單月交付的新紀錄,還標誌着連續第五個月交付量創新高。

隨着本土市場需求的強勁以及歐洲、亞洲和美洲等海外市場的持續滲透,比亞迪在全球電動汽車市場的競爭力愈發顯著,預計比亞迪將很快取代與其合資夥伴共同佔據市場份額的德國汽車巨頭大衆。

總體來說,雖然比亞迪要求供應商降價的消息讓市場略感緊張,但考慮到其強大的毛利率、穩步增長的交付量和持續擴展的國際市場份額,比亞迪依然處於有利位置,不必過度擔心短期的供應鏈成本壓力。目前其盈利能力和交付量顯然未能在股價中得到充分體現.

估值分析:比亞迪更具吸引力

在電動汽車領域,特斯拉與比亞迪的估值差距相當明顯。

特斯拉的市值目前達到 1.09 萬億美元,遠遠超過比亞迪的約 1055 億美元。過去一年,特斯拉的股價上漲超過 43.8%,顯示出較高的市場熱情,但其波動性也較大,貝塔係數爲 2.29,意味着它的價格波動性高於市場的整體水平。相比之下,比亞迪的股價上漲幅度相對較小,僅爲 13.6%,其貝塔係數爲 0.42,表明該股的波動性低於市場平均水平,風險相對較低。

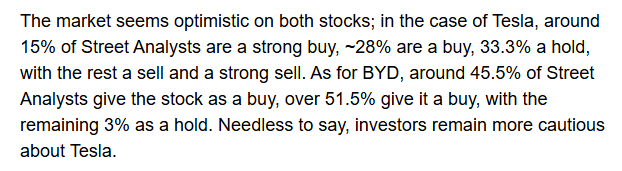

分析師們對於兩家公司股票的推薦意見都比較樂觀:

儘管如此,投資者對特斯拉的謹慎態度仍然明顯高於對比亞迪的樂觀預期。

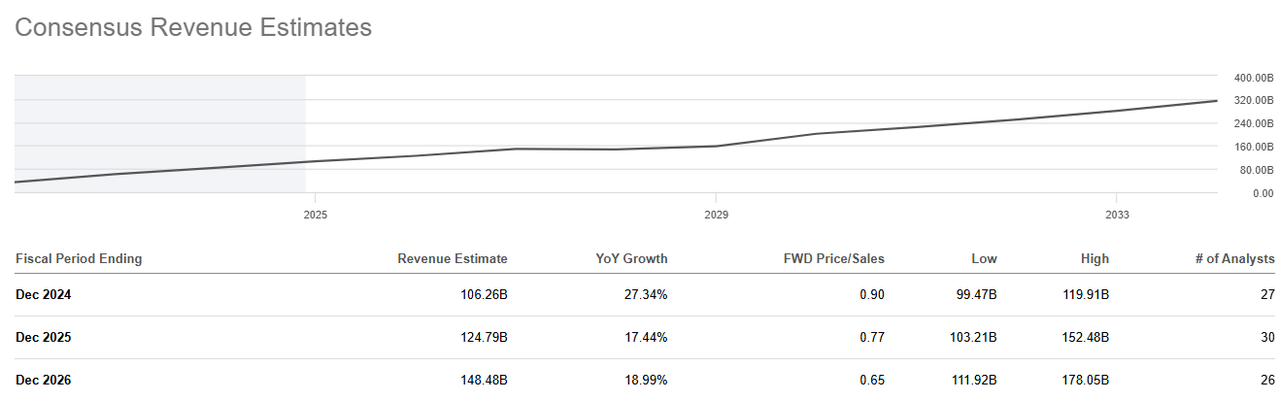

從估值來看,比亞迪顯得更加物超所值。比亞迪當前的市盈率爲 20.1,預期市盈率爲 16.2,遠低於特斯拉的 92.8 和 110。與此同時,比亞迪的企業價值市銷率(EV/Sales)僅爲 1.06,而特斯拉則高達 10.98。結合其強勁的盈利表現與較低的估值,比亞迪相較於特斯拉,無疑顯得更具吸引力。

更爲值得注意的是,比亞迪的市盈率顯著低於其中國同行如理想汽車(LI)和蔚來汽車(NIO),後者的市銷率分別爲 0.8 倍和 0.7 倍。這些數字也反映了市場對於比亞迪未來增長的預期仍較爲保守,而該公司已經證明了其強大的盈利能力和市場表現。

從基本面來看,比亞迪的估值顯得尤爲低廉。比亞迪的市盈率僅爲 0.8 倍(基於 2025 財年預期收益),其盈利能力和交付量(預計今年交付超過 400 萬輛)顯然未能在股價中得到充分體現。因此,我認爲,比亞迪當前的估值顯然低於其應有的水平。

總體來看,比亞迪的估值相對更加合理且具吸引力,尤其是考慮到它在毛利率、盈利能力和交付量等方面的強勁表現。相比之下,特斯拉的高估值雖然反映了市場對其未來增長的預期,但其較高的風險和波動性也讓一些投資者保持謹慎。

因此,從投資的角度來看,比亞迪顯然提供了更多的價值潛力,尤其是在當前電動汽車市場競爭日益激烈的背景下。

下一步

比亞迪在電動汽車領域有很大的潛力,甚至有機會超越目前的行業領軍者——特斯拉。

事實上,早在2023年第四季度,比亞迪的電動汽車銷量曾一度超過特斯拉,但隨後特斯拉重新奪回了市場領先地位。儘管如此,比亞迪的第四季度表現創下了公司歷史的新高,這也爲其未來的短期表現奠定了堅實基礎,我預計這一表現將對比亞迪股價的進一步上漲產生積極影響。

從長期發展角度來看,我對比亞迪的利潤率更加看好,但就最近一個月的股價表現而言,特斯拉顯然領先於比亞迪,這一點並不讓人意外。正如下圖所示,比亞迪股價在過去一個月下跌了約9%,而特斯拉股價則上漲了約35%,標普500指數則上漲了2.8%。但說實話,特斯拉股價的上漲主要受到了馬斯克與美國政治領導人(如唐納德·特朗普)的關係影響,我認爲市場已經在一定程度上消化了這一因素。

因此,雖然特斯拉近期的表現強勁,但隨着第三季度業績的超預期以及大選結果的利好消息出爐,特斯拉股價的進一步上漲空間已經有限。

從比亞迪的角度來看,我認爲市場尚未充分認識到公司在電池領域和國際擴張方面的巨大潛力。相對而言,投資者目前更多的是在觀望,擔心比亞迪能否抵禦關稅帶來的風險。但實際上唯一的風險關注是,比亞迪約90%的銷售額都來自本土市場。因此,儘管關稅可能帶來一些挑戰,但這些因素對比亞迪的影響相對有限。

總的來說,雖然特斯拉在美國有着更強的政治和市場支持,但比亞迪在本土地位以及其在全球市場的擴展潛力,使得其在未來幾年內的增長空間更爲廣闊。因此,無論是短期還是長期,從投資角度看,比亞迪都值得我們重點關注。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐